Кредитная карта zero(зеро) от мтс банка

Содержание:

- Комиссия и обслуживание

- Минимальный платеж, штрафы, пени

- Рекомендуемые кредитные карты других банков

- Регионы кредитования

- Обзор условий по карте

- Льготный период

- «МТС Банк» — Оформить Кредитную Карту Онлайн на Официальном Сайте

- МТС Cashback

- МТС Деньги Zero — лучшая кредитка без процентов!

- Плюсы и минусы кредитной карты МТС Деньги Zero

- Виды кредитных карт

- Есть ли выгода в пользование картами МТС

- Как оформить карту Zero МТС Банка?

- Как оформить карту

- Вступление

- Итог.

Комиссия и обслуживание

В первый раз заплатить за карту нужно при ее выпуске: 299 рублей – такова стоимость оформления. Следующая оплата, когда вы начнете пользоваться кредитом. За каждый день пользования заемными средствами будет начисляться комиссия – 30 рублей. Это не проценты за кредит, а плата за обслуживание. Она списывается не ежедневно, а каждого 20 числа следующего месяца.

Здесь все просто: пользуетесь кредитом и не погасили его – платите за обслуживание, заплатили – комиссия не списывается.

Если в течение грейс-периода заемщик не закрыл задолженность, то ставка составит 10% годовых. Она будет распространяться на все операции, в том числе на снятие наличных.

Другие важные параметры карты:

- кредитный лимит – до 150 тыс. р.;

- возраст получателя – от 20 до 70 лет;

- гражданство – Россия;

- валюта карты – рубли;

- платежная система – MasterCard;

- минимальный платеж – 5% от суммы задолженности, но не меньше 500 р.;

- технологии – чип Mastercard Contactless для бесконтактных платежей;

- бесплатное снятие своих и заемных средств;

- срок действия карты – 3 года и 20 дней.

Еще один плюс карты: бесконтактная оплата покупок. Кредитка поддерживает сервисы Google Pay, Apple Pay, Samsung Pay.

Мы уже отмечали выше, что обналичивать деньги в банкоматах можно без комиссии. Это одно из важных достоинств Zero. Но нужно помнить о существующих ограничениях: в день снимать можно до 50 тысяч рублей, в месяц – до 600 тыс. рублей или эквиваленты этих сумм в долларах и евро.

Пополняется карточка без комиссии, если перевод осуществлен со счета физического лица. Если деньги отправили со счета ИП или юридического лица, то нужно оплатить 5% от суммы перевода. Остальные виды комиссий мы привели в таблице.

|

Разновидности комиссий |

||

|

Перевод в другие банки |

||

|

С карты на карту через онлайн-сервисы (банкомат, сайт, интернет-банк и др.) |

Своих средств |

Кредитных средств |

|

1%, мин. 49 р. |

3,9% + 350 р. |

|

|

Для справки: · за 1 раз клиенту другого банка можно перевести не больше 150 тыс. р., за месяц – 1,5 млн. р.; · за 1 раз клиенту МТС можно перевести до 300 тысяч рублей, в месяц – до 1,5 млн. р. |

||

|

Со счета на счет в отделении банка |

1,5%, мин. 20 р, макс. 2000 р. |

7% |

|

Со счета на счет через онлайн-сервисы |

0,3% мин. 20 р., макс. 150 р. |

3,9% + 350 р. |

|

Штрафы |

||

|

За просрочку платежа |

0,1% |

|

|

За технический овердрафт |

0,1% |

|

|

За неуплату МОП (минимального платежа) |

500 р. |

|

|

Другие услуги |

||

|

Перевыпуск по случаю окончания срока действия |

бесплатно |

|

|

Перевыпуск по заявлению владельца |

299 р. |

|

|

Смс-информирование |

59 р., если услугу подключил сам банк, а не владелец карты, то первые 2 месяца она оказывается бесплатно |

Минимальный платеж, штрафы, пени

Переходим к следующей, не менее важной части, — как платить кредит и что будет, если пропустить платеж

Минимальный платеж

Расчетный период в МТС Банке начинается с первого дня месяца, в котором вы совершаете покупку. В следующем месяце, тоже первого числа, вы получаете выписку с суммой задолженности и размером минимального взноса, который нужно внести до 20 числа. То есть, платежный период не привязан ни к дате оформления карты, ни к дате совершения первой операции. В принципе это довольно удобно — не нужно специально высчитывать, когда возвращать деньги.

Допустим, 4 сентября вы купили товар на 2 тыс. рублей. Расчетный период будет с 1 сентября по 30 сентября. 1 октября вы получите выписку, а до 20 октября вам нужно будет внести минимальный платеж — 5% от суммы долга, но не менее 500 рублей +плату за пользование кредитом в полном объеме, из расчета 30 рублей в день. Если вы успеваете до конца расчетного периода, то есть до 30 сентября, вернуть 2 тыс. рублей, то 20 октября, будет списана только плата за обслуживание, без обязательного взноса.

Возникает резонный вопрос, а что если сумма долга вместе с платой за обслуживание составит менее 500 рублей? В таком случае нужно все равно положить на счет 500 рублей, из них часть полностью покроет долг, а разница просто останется на счету в качестве ваших личных, не кредитных, средств.

Вывод третий. Обязательный платеж вносится до 20 числа месяца, следующего за расчетным периодом. Размер взноса складывается из двух составляющих — 5% от долга, но не менее 500 рублей + плата за обслуживание.

Пример оплаты

Давайте разберем на нашем примере, как будет рассчитан минимальный платеж и какая будет переплата. Итак, 4 сентября вы потратили 2 тыс. рублей. Далее возможны два варианта развития событий:

Вы вернули всю сумму 10 сентября. Тогда до 20 октября вам нужно будет внести 210 рублей (по 30 рублей за 7 дней пользования кредитом). Дальше вы можете продолжить пользоваться картой или отложить ее до лучших или худших времен — никаких процентов вам больше набегать не будет.

Вы не смогли вернуть 2 тыс. банку до конца расчетного периода и решили погашать долг минимальными платежами. Тогда к 20 октября вам нужно будет внести 210 рублей за пользование картой + 500 рублей обязательного взноса (да, 5% от 2 тыс. — это 100 рублей, но напомним, что минимум нужно внести 500)

Обратите внимание, что сумма обслуживания не входит в минимальный платеж — эти два пункта считаются отдельно друг от друга. В ноябре вы получите новую выписку, согласно которой нужно будет внести порядка 930 рублей за обслуживание (за расчетный период с 1 по 31 октября) + минимальные 500 рублей, и так далее, пока полностью не погасите всю задолженность. Таким образом вы рассчитаетесь с банком только к 20 января, а общая сумма переплаты составит около 4 тыс

рублей (139 дней пользования картой по 30 рублей). «Здорово», правда? Зато «Без процентов».

Таким образом вы рассчитаетесь с банком только к 20 января, а общая сумма переплаты составит около 4 тыс. рублей (139 дней пользования картой по 30 рублей). «Здорово», правда? Зато «Без процентов».

Забавно, что если бы мы взяли не 2 тыс. рублей, а, допустим, все 150 тыс., и вернули их за 4 месяца, то переплата составила бы те же 4 тыс. рублей, что уже не кажется таким уж страшным.

Вывод 4. оплачивать кредит минимальными платежами очень-очень невыгодно, особенно если дело касается маленьких сумм.

Чего ждать, если пропустил обязательный платеж

Самый неприятный момент в кредитовании — штрафы, пени и прочие головняки при пропуске обязательного платежа. У МТС Банка, кстати сказать, вполне неплохие условия для должников — штраф 500 рублей и все.

Согласитесь, не так уж и плохо? Что еще мне здесь нравится, так это то, что льготный период все равно продолжает действовать, даже если вы пропустите обязательный платеж.

Минус, само собой, тоже есть. Банк вправе потребовать вернуть всю сумму долга, если вы регулярно будете нарушать условия договора. Причем такое решение кредитор может вынести и после первой просрочки и после десятой — тут все индивидуально. Если банк выставит заключительную счет-выписку с обязательной оплатой до n-ого числа, то после этой даты на всю сумму долга будет набегать по 0,1% каждый день. В результате получится приличная сумма, поэтому до такого лучше не доводить.

Вывод 5. Платите вовремя, господа.

Рекомендуемые кредитные карты других банков

Лучший льготный период

CashBack до15%

CashBack до15%

Банк «ВТБ»

Лицензия №1000 Отзывы 50

Карта возможностей

- Общие условия

- Требования и документы

- Подтверждение дохода

- Снятие наличных

- Cash Back

- Тип: Visa, MasterСard, Мир

- Льготный период: 110 дней

- Кредитный лимит: до 1 000 000 руб.

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Особенности:

- Процентная ставка: от 14,9%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: до 5 минут

- Период рассрочки: нет

- Максимальныйдо 15%

-

На всё

1,5% -

У партнеров

15%

- Способ возврата: бонусы

- Максимальный возврат по кэшбеку в месяц: 3 000 бонусов

Бесплатная доставка

CashBack до30%

CashBack до30%

Тинькофф Банк

Лицензия №2673 Отзывы 57

Карта «Тинькофф Платинум с рассрочкой»

- Доставка курьером

- Без справки о доходах

- С рассрочкой

- Общие условия

- Требования и документы

- Подтверждение дохода

- Снятие наличных

- Cash Back

- Тип: MasterСard Platinum

- Льготный период: 55 дней

- Кредитный лимит: до 700 000 руб.

- Обслуживание в первый год: 590 руб.

- Обслуживание со второго года: 590 руб.

- Особенности:

- Процентная ставка: 12%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: 12 месяцев

- Максимальныйдо 30%

-

На всё

1% -

У партнеров

30%

- Способ возврата: баллы

- Максимальный возврат по кэшбеку в месяц: 6 000 баллов

Быстрое решение

CashBack до30%

CashBack до30%

Тинькофф Банк

Лицензия №2673 Отзывы 93

Карта «Tinkoff Drive»

- Доставка курьером

- Без справки о доходах

- С рассрочкой

- Общие условия

- Требования и документы

- Подтверждение дохода

- Снятие наличных

- Cash Back

- Тип: MasterСard World

- Льготный период: 55 дней

- Кредитный лимит: до 700 000 руб.

- Обслуживание в первый год: 990 руб.

- Обслуживание со второго года: 990 руб.

- Особенности:

- Процентная ставка: от 15%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: 12 месяцев

- Максимальныйдо 30%

- АЗСдо 10%

-

На всё

1% -

У партнеров

30%

- Способ возврата: баллы

- Максимальный возврат по кэшбеку в месяц: 10 000 баллов

Бесплатная доставка

Альфа-Банк

Лицензия №1326 Отзывы 64

Карта «100 дней без процентов»

Доставка курьером

- Общие условия

- Требования и документы

- Подтверждение дохода

- Снятие наличных

- Тип: Visa Classic

- Льготный период: 100 дней

- Кредитный лимит: до 500 000 руб.

- Обслуживание в первый год: 590 — 1 490 руб.

- Обслуживание со второго года: 590 — 1 490 руб.

- Особенности:

- Процентная ставка: 11,99%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: нет

Бесплатное обслуживание

CashBack до10%

CashBack до10%

Совкомбанк

Лицензия №963 Отзывы 7

Карта рассрочки Халва

- Доставка курьером

- Бесплатные уведомления

- Без справки о доходах

- Бесплатное снятие наличных

- С рассрочкой

- Общие условия

- Требования и документы

- Подтверждение дохода

- Снятие наличных

- Cash Back

- Тип: MasterСard World

- Льготный период: 36 месяцев

- Кредитный лимит: до 350 000 руб.

- Обслуживание в первый год: бесплатно

- Обслуживание со второго года: бесплатно

- Особенности:

- Процентная ставка: 10%

- Бесплатный выпуск: да

- Срок рассмотрения заявки: день в день

- Период рассрочки: 36 месяцев

- Максимальныйдо 10%

- У партнеровдо 10%

- На всёдо 2%

- Способ возврата: баллы

- Максимальный возврат по кэшбеку в месяц: 5 000 баллов

Регионы кредитования

Россия

- Алтайский край (все города)

Все города

Амурская область (все города)

Все города

Архангельская область (все города)

Все города

Астраханская область (все города)

Все города

Белгородская область (все города)

Все города

Брянская область (все города)

Все города

Владимирская область (все города)

Все города

Волгоградская область (все города)

Все города

Вологодская область (все города)

Все города

Воронежская область (все города)

Все города

Еврейская автономная область (все города)

Все города

Забайкальский край (все города)

Все города

Ивановская область (все города)

Все города

Иркутская область (все города)

Все города

Калининградская область (все города)

Все города

Калужская область (все города)

Все города

Камчатский край (все города)

Все города

Кемеровская область (все города)

Все города

Кировская область (все города)

Все города

Костромская область (все города)

Все города

Краснодарский край (все города)

Все города

Красноярский край (все города)

Все города

Курганская область (все города)

Все города

Курская область (все города)

Все города

Ленинградская область (все города)

Все города

Липецкая область (все города)

Все города

Магаданская область (все города)

Все города

Москва (все города)

Все города

Московская область (все города)

Все города

Мурманская область (все города)

Все города

Ненецкий автономный округ (все города)

Все города

Нижегородская область (все города)

Все города

Новгородская область (все города)

Все города

Новосибирская область (все города)

Все города

Омская область (все города)

Все города

Оренбургская область (все города)

Все города

Орловская область (все города)

Все города

Пензенская область (все города)

Все города

Пермский край (все города)

Все города

Приморский край (все города)

Все города

Псковская область (все города)

Все города

Республика Адыгея (все города)

Все города

Республика Алтай (все города)

Все города

Республика Башкортостан (все города)

Все города

Республика Бурятия (все города)

Все города

Республика Калмыкия (все города)

Все города

Республика Карелия (все города)

Все города

Республика Коми (все города)

Все города

Республика Марий Эл (все города)

Все города

Республика Мордовия (все города)

Все города

Республика Саха (Якутия) (все города)

Все города

Республика Татарстан (все города)

Все города

Республика Тыва (Тува) (все города)

Все города

Республика Удмуртия (все города)

Все города

Республика Хакасия (все города)

Все города

Республика Чувашия (все города)

Все города

Ростовская область (все города)

Все города

Рязанская область (все города)

Все города

Самарская область (все города)

Все города

Санкт-Петербург (все города)

Все города

Саратовская область (все города)

Все города

Сахалинская область (все города)

Все города

Свердловская область (все города)

Все города

Смоленская область (все города)

Все города

Ставропольский край (все города)

Все города

Тамбовская область (все города)

Все города

Тверская область (все города)

Все города

Томская область (все города)

Все города

Тульская область (все города)

Все города

Тюменская область (все города)

Все города

Ульяновская область (все города)

Все города

Хабаровский край (все города)

Все города

Ханты-Мансийский Автономный округ – Югра (все города)

Все города

Челябинская область (все города)

Все города

Чукотский автономный округ (все города)

Все города

Ямало-Ненецкий автономный округ (все города)

Все города

Ярославская область (все города)

Все города

Обзор условий по карте

После этого вы можете пользоваться всеми преимуществами такой карты. Среди них – кешбек за оплату карточкой в клинике «Медси». За первую оплату вы получите 8 % от суммы, а за следующие – 3 %.

Например, если процедуры в клинике обошлись вам в 20 000, в первый раз на счет вернется 1 600 рублей, в следующий раз – всего 600.

Нюансы кэшбэка по карте «Деньги Зеро»

Кредитный лимит устанавливается банком и варьируется от 10 000 до 150 000 рублей.

Как пользоваться кредитным лимитом по карте объясняется на скриншоте ниже.

Пояснение, как действует кредитный лимит по карте «Деньги Зеро»

Минимальный платеж по кредиту – 500 рублей. В таком же размере выплачивается штраф за неоплату минимального платежа. Наличные с карты вы сможете снимать без комиссии в любой точке мира, независимо от того, где ее оформили. Но существует лимит – до 50 000 в день.

Сразу после оформления вы можете начать пользоваться бесконтактными платежами. Скачав нужное приложение, нужно всего лишь подтвердить, что вы являетесь владельцем карты (обычно это происходит по телефону). И тогда вы сможете оплачивать покупки с помощью телефона.

Замена кредитки по истечении ее срока осуществляется бесплатно. В случае, если вы потеряете карту, ее перевыпуск будет стоить 299 рублей. Если же карточка у вас, но она стала непригодной не по вашей вине, то по усмотрению банка вы можете заменить ее бесплатно.

Льготный период

Ранее мы затрагивали данную тему, теперь поговорим более подробно о том, как осуществляется расчёт выплаты за взятые в долг средства. Итак, в данном случае льготный период действует 3 года, но только в том случае, если клиент не нарушит правила. А это значит, платить за обслуживание и выплачивать установленный минимальный обязательный платёж по задолженности. Отметим, что за сутки использования кредитных средств оплата составляет 30 рублей.

С 1 числа каждого месяца стартует новый расчётный месяц. Когда присутствует долг, до 20 числа потребуется внести установленный минимальный размер платежа и, конечно же, стоимость обслуживания.

Главное, запомните, что оплата за услугу банка не включена в минимальный платёж, она вносится отдельно. Если же пользователь не внесёт необходимые платежи до 20 числа месяца, тогда льготный период завершается, и на сумму долга будет «капать» 10% годовых и стоимость обслуживания. Более того, дополнительно предстоит оплатить 500 рублей штрафа.

Помимо этого, обратите внимание, что грейс-период распространяется как на оплату офлайн, так и на обналичивание. А это встречается крайне редко в банках

«МТС Банк» — Оформить Кредитную Карту Онлайн на Официальном Сайте

Необходимо действовать следующим образом

- Выбрать пункт «Карты» в верхней части страницы.

- Ознакомиться с кратким описанием продуктов в открывшемся окне. Чтобы получить детальные сведения, необходимо нажать на кнопку «О карте» на информационном поле пластика. После этого пользователь будет переведен на новую страницу с расширенным описанием продукта и его возможностей.

- После того, как конкретная карта будет выбрана, необходимо нажать на кнопку «Заказать карту». Если же пользователь открыл детальное описание продукта, тогда нужно искать ссылку «Оформить карту».

После использования ссылки пользователь будет перенаправлен на форму, которую необходимо заполнить для подачи заявки. Сделать это можно двумя способами:

- Заполнить форму прямо на сайте банка.

- Подать заявку через сервис «Госуслуги».

Чтобы подать заявку через сайт банка потребуется:

- Ввести ФИО.

- Указать номер мобильного телефона.

- Прописать адрес электронной почты.

- Нажать на кнопку «Отправить».

- Ввести в открывшееся окно специальный код, который был отправлен в сообщении на номер, указанный пользователем.

- Величину желаемого кредитного лимита.

- Уровень среднемесячного дохода, а также пол.

- Дату и место рождения.

- Номер паспорта, серию этого документа и дату его выдачи, код подразделения, кем выдан.

- Адрес текущей регистрации.

- вид занятости;

- название организации, в которой трудоустроен гражданин;

- направление деятельности компании;

- адрес организации;

- контакты 2 людей, знакомых с лицом, подающим заявку.

После заполнения полей необходимо снова воспользоваться кнопкой «Далее». Система перенаправит пользователя на последнюю страницу формы. Здесь необходимо указать адрес доставки, после чего нажать на кнопку «Заказать карту». При желании, заявитель может самостоятельно посетить офис компании. В таком случае необходимо выбрать пункт «Забрать карту самостоятельно».

Сотрудники компании рассмотрят заявку, после чего примут конкретное решение по ней. Официально банк выделяет на эту процедуру не более 5 дней, хотя на практике ответ по запросу дается быстрее.

В случае одобрения заявки карта будет получена способом, выбранным клиентом во время заполнения форм.

Кредитная Карта «МТС Банка» – Условия Пользования и Проценты

Банк предоставляет гражданам свои кредитные карты на определенных условиях. Учреждение также выдвигает к своим клиентам требования, касающиеся возраста и трудоустройства. В первую очередь нужно запомнить, что получить пластик могут только граждане старше 20 лет.

Существуют также ограничения, связанные с максимальным возрастом держателя пластиковой карты. По правилам банка, оформить карточку могут и пенсионеры, однако только в том случае, если их возраст не превышает 70 лет.

Желательно также иметь постоянное место работы. Чем больше заработная плата клиента, тем выше кредитный лимит, доступный ему. Однако наличия рабочего места не является критически важным. Получить продукт может и официально безработное лицо. Главное – иметь определенный доход.

Кредитная Карта «МТС Банка» — Какие Документы Нужны для Оформления?

Банк выдвигает минимальные требования по документам. Их перечень очень узок. Фактически, для получения пластикового носителя потребуется подготовить:

- Паспорт. Этот документ потребуется вне зависимости от того, как и где подается заявка на получение кредитной карты.

- Заявление. Потребуется в том случае, если оформление происходит в одном из офисов банковской организации. Выдается на месте одним из сотрудников банка. В случае подачи заявки в режиме онлайн не потребуется.

Также держателю необходимо будет проставить свои подписи на договоре. Это делается либо в офисе банка во время получения пластиковой карты, либо в месте, куда будет доставлена карточка. В последнем случае договор предоставляется курьером.

МТС Cashback

Это универсальная карта, которая может быть как кредитной, так и дебетовой. Банк предлагает взять и пользоваться сначала дебетовой, а потом получить одобренный кредитный лимит.

Главные преимущества: повышенный кешбэк, кешбэк в сервисе МТС Cashback и проценты на остаток по накопительному счету. Из других плюсов можно отметить бесплатное обслуживание и довольно длительный беспроцентный период в 111 дней.

Базовый кешбэк — 1 %. За покупки в категориях «доставка готовой еды», «кафе и рестораны», «магазины детских товаров», «магазины одежды» — 5 %. Кроме того, до 25 % можно получить за покупки у партнеров сервиса МТС Cashback. Максимальная сумма начисляемого кешбэка — 10 000 рублей за месяц.

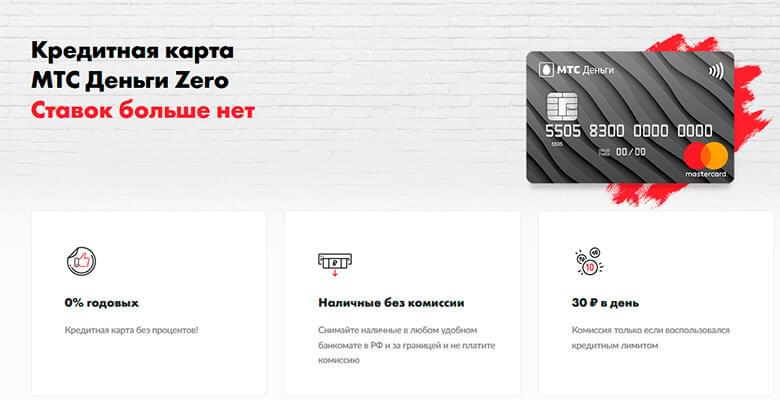

МТС Деньги Zero — лучшая кредитка без процентов!

Карточка выпускается в рамках платёжной системы MasterCard, тип пластика — Standard. Валютой счёта являются рубли, срок действия составляет 3 года. Пластиковый носитель имеет высокий уровень безопасности — он оснащён чипом и магнитной полосой, поддерживает технологию 3D Secure для платежей в интернете.

Кредитка имеет стандартный функционал, а именно:

- оплата покупок через POS-терминалы в торговых точках;

- снятие наличных;

- совершение транзакций через интернет (покупки, платежи);

- переводы по системе банка и на счета других кредитных организаций.

Льготный период по кредитке от МТС Банка действует 1 100 дней (36 месяцев плюс 20 дней на погашение) и распространяется на операции снятия наличных и покупки. Процентная ставка начисляется только по истечении указанного срока, поэтому у клиента остаётся достаточно времени, чтобы погасить задолженность без процентов. Размер ставки устанавливается индивидуально для каждого держателя, минимум составляет 10% годовых.

Оформить карту

Плюсы и минусы кредитной карты МТС Деньги Zero

В виде заключения рассмотрим преимущества и недостатки данного банковского продукта. Итак, изначально пройдёмся по плюсам:

- Нет процентов на протяжении действия грейс-периода.

- Длительный льготный период.

- Нет комиссии за обналичивание средств.

- Низкие требования для заёмщика.

- Можно пользоваться личными средствами.

- Доступны разные способы для пополнения и снятия средств.

Минусы:

- Требуется ежедневная оплата в виде 30 рублей, если деньги были взяты в долг.

- При неправильной выплате задолженности можно уменьшить грейс-период.

- Ограниченный кэшбэк.

- Кредитный лимит всего лишь 150 тыс. рублей максимум.

- Повышенные комиссионные издержки за переводы.

Главным же недостатком банковского продукта Зеро считается ежедневная оплата в виде 30 рублей в случае, если имеется задолженность. Конечно, может показаться, что это небольшая сумма, но если посчитать за месяц или же за полгода, придётся заплатить немало.

Виды кредитных карт

На момент написания статьи банк предлагает 4 типа кредитных карт:

- универсальная, МТС Cashback;

- МТС Деньги Weekend;

- МТС Деньги Zero;

- МТС Деньги Weekend для клиентов, получающих зарплату в банке.

Чтобы выбрать оптимальную для себя, нужно узнать условия кредитных карт МТС Банка и понять, чем они отличаются.

Универсальная карта МТС Cashback

Карта МТС Cashback может работать как дебетовая и кредитная.

Особенности

Максимальный лимит, доступный по кредитке – 500 000 рублей, льготный период предоставляется до 111 дней. Если клиент оформляет ее онлайн, то получает бесплатное обслуживание.

С карточки можно выполнять переводы без комиссии в другие банки через сервис «МТС Деньги».

Тарифы

| Выпуск карточки | 299 рублей |

| Обслуживание | 0 рублей |

| Льготный период | До 111 дней |

| Допустимая сумма кредита | 500,000 рублей |

| Минимальный взнос | 5% от суммы долга, но не меньше 100 рублей |

| СМС-оповещение | При подключении по инициативе организации первые 2 месяца на безвозмездной основе, далее 59 рублей |

| Процентная ставка на платежи и покупки | |

| В льготный период | 0% |

| Вне льготного периода | 11,9-25,9% |

| Кэшбэк | |

| Максимальное количество баллов в месяц | 10,000 рублей |

| Базовый | 1% от стоимости покупки или платежа |

| Повышенный | 5% |

| В МТС Cashback | До 25% |

| Снятие наличных | |

| В сутки | До 50,000 рублей (или эквивалент в валюте) |

| В месяц | До 600,000 рублей (или эквивалент) |

| Комиссия за снятие личных средств | |

| В кассах и банкоматах организации через карту | Отсутствует |

| В кассах организации без карты (со счета) | Отсутствует |

| В кассах и банкоматах сторонних банков, с карточки | Отсутствует |

| Комиссия за снятие кредитных средств | |

| В кассах и банкоматах всех банков, включая собственные | 1,9% от суммы, но не менее 699 рублей |

| В кассах банка, со счета | 4% от суммы |

| Проценты на остаток | |

| Остаток до 299,000 рублей | 3,5% в год |

| На часть суммы от 300,000 рублей | 2% в год |

| Пополнение | |

| Со счетов или карт физических лиц, карточек других банков | Комиссия отсутствует |

| Со счетов ИП или юридических лиц | 5% |

| Комиссия за переводы личных средств | |

| Между карточками внутри банка | Отсутствует |

| С карты на карту иного банка | 15 рублей, через приложение, онлайн на сайте, банкоматы организации |

| Между счетами в отделении организации | 1,5%, не менее 20 рублей, но не более 2000 рублей |

| По номеру счета | 0,3% (от 20 до 150 рублей), через приложение, онлайн на сайте, в банкоматах организации |

| Комиссия за перевод кредитных средств | |

| Между картами или на счет | 1,9%, минимум 699 рублей |

| Между счетами в отделении организации | 7% |

МТС Деньги Weekend

Кредитка МТС Деньги Weekend привлекает внимание повышенными ставками по кэшбэку и выплатами баллов каждую пятницу

Тарифы

| Допустимая сумма кредита | До 299,000 рублей (400,000 для клиентов, получающих зарплату в организации) |

| Ставка | 24,9%-27% |

| Выпуск | Бесплатно |

| Обслуживание | 1200 рублей в год |

| Доставка | Бесплатно |

| Льготный период | До 51 дня |

| Кэшбэк |

Специальные категории (Кафе, рестораны, такси, каршеринг, театральные кассы, кинотеатры, книжные магазины, видеопрокат) – 5% (выплата 1 раз в месяц); Все покупки – 1% (выплата каждую пятницу); Услуги Медси: 9% на первую, далее – 4% |

МТС Деньги Zero

Особенность этой карточки – отсутствие годовых процентов. Клиент оплачивает 30 рублей в день, если пользуется кредитом.

Тарифы

| Допустимая сумма кредита | 150,000 рублей |

| Ставка по кредиту | 0%, если задолженность отсутствует. Иначе – 10% после завершения льготного периода. |

| Выдача карточки | 299 рублей |

| Обслуживание займа | 30 рублей в день при наличии долга |

| Снятие наличных | Без комиссии в любом банке |

| Минимальный взнос | 5% от суммы долга (не менее 500 рублей) + комиссия за обслуживание задолженности |

| Доставка | Бесплатно |

Как оформить

МТС Деньги Weekend для зарплатных клиентов

Кредитка для зарплатных клиентов выпускается и обслуживается бесплатно.

Тарифы

| Кредитный лимит | До 400,000 рублей |

| Процентная ставка | От 19,9% до 27% |

| Выпуск | Бесплатно |

| Обслуживание | 1 год бесплатно, 2 и последующие года – 900 рублей |

| Доставка | Бесплатно |

| Льготный период | До 51 дня |

| Кэшбэк | Специальные категории – 5%, на остальные покупки – 1%, на услуги Медси – 9% |

Как получать зарплату на карту МТС Деньги Weekend

Чтобы получать зарплату на карточку, нужно:

При назначении «заработная плата» переводы финансов от юридических лиц до 150,000 выполняются без комиссии.

Есть ли выгода в пользование картами МТС

Оформление кредитной карты МТС не всегда оказывается выгодным, потому что существуют некоторые недостатки данного решения. При оформлении заявки на кредитную карту МТС банка учитывайте следующее:

- Нет услуги начисления процентов на остаток по счету, при том, что она есть почти у каждой компании;

- Переводы между картами и счетами. В этом плане пользование МТС картами не слишком выгодное, потому что за каждую транзакцию придется заплатить около 100 рублей;

- Комиссия за переводы от компаний. Нужно сказать, что кредитные карты МТС без отказа начисляют 5% за перевод денег от юридического лица. Таким образом, банк пытается приостановить обналичивание средств;

- Закрытие при неиспользовании карты. Если клиент не будет пользоваться кредиткой больше полугода, банк сам аннулирует пластик;

- Невыгодные тарифы для валютных операций. Для покупки валюты, лучше выбрать альтернативную компанию.

Оформив онлайн заявку в МТС на кредитную карту, стоит уточнить и некоторые плюсы данного решения, которых достаточно много. Онлайн кредитные карты МТС банка отличаются следующими плюсами:

- Мгновенное оформление кредитной карты МТС банка даже без личного присутствия;

- Достаточно крупный кредитный лимит;

- Минимальные требования и всего несколько документов;

- Бесплатное пользование пластиком;

- Достаточно низкая процентная ставка;

- Крупный процент по кэшбэку;

- Довольно большая продолжительность грейс периода;

- Бонусы, которые можно использовать в любой удобный момент;

- Обналичивание средств без комиссии.

Оставляя заявку на кредитную карту МТС, нужно брать во внимание некоторые недостатки данного продукта, а именно:

- Кэшбэк начисляется в бонусах;

- Минимум возможностей для пользования бонусами;

- Нельзя заказать выпуск дополнительных кредиток;

- Небольшой лимит на обналичивание средств;

- Повышенный процент за просрочку по заему;

- На зачисление средств может уходит до трех дней;

- Страховку и оповещения подключают даже без согласия клиента;

- Нельзя следить за кредитным периодом, его приходится рассчитывать самому.

Где можно оформить кредитную карту МТС и что для этого нужно можно всегда уточнить у менеджеров компании по телефону, в отделении или в чате на сайте. Условия получения кредитной карты МТС банка для всех пользователей – одинаковые.

Также стоит помнить, что на заявки по кредитной карте МТС банка иногда отвечают отказом. Это случается по таким причинам:

- Были указаны неправильные или неверные данные в заявке на кредитную карту МТС с доставкой на дом;

- У клиента есть открытые кредиты и непогашенные задолженности;

- У пользователя отрицательная кредитная история;

- Клиент не прошел проверку личности;

- Были предоставлены не все документы или пользователь не соответствует основным требованиям.

Если вы хотите знать, как получить кредитную карту МТС, стоит проконсультироваться с менеджером и проследить, что не было просрочек или проблем с другими банками.

Особого внимания заслуживает кредитный лимит, потому что каждый клиент желает получить максимальную сумму. Проблема заключатся в том, что этот показатель всегда определяется только банком на основании поданных документов. Но есть несколько рекомендаций, которые помогут улучшить ситуацию. Говоря о том, как сделать по кредитной карте МТС банка крупный лимит, то для этого стоит выполнить следующее:

- Закажите выпуск дополнительных карт или дебетовых;

- Станьте зарплатным клиентом;

- Откройте депозит;

- Выполняйте все условия договора и вовремя вносите обязательный платеж;

- Активно пользуйтесь картой;

- Пополняйте карту и пользуйтесь личными средствами.

Где можно получить кредитную карту МТС, как повысить лимит, как пользоваться бонусами – об этом смогут рассказать менеджеры в отделении или служба поддержки по телефону.

Как оформить карту Zero МТС Банка?

В нее нужно ввести ФИО, номер телефона и электронную почту и тд. Рассмотрение заявки занимает 2 минуты, но в случае проведения дополнительной проверки время ожидания может увеличиться до 2 дней.

В случае одобрения, на мобильный тел. заявителя будет отправлено текстовое сообщение с допустимым лимитом. Если смс не приходит слишком долго, нужно самостоятельно связаться с банком по бесплатному телефону 8-800-250-0-520.

Забрать пластик можно в отделении банка, в салоне МТС или бесплатным курьером. Срок доставки – 1-5 рабочих дней (зависит от региона). Выбрать удобное отделение можно при оформлении заявки. Почтой банк не отправляет!

Если вы получаете пенсию или имеете любой другой неофициальный доход, сообщите об этом кредитному менеджеру МТС. Это дает преимущество даже тем клиентам, у которых есть постоянная работа. Для активации кредитной карты достаточно запросить баланс или пополнить счет в банкомате. Для проверки статуса воспользуйтесь мобильным приложением или онлайн-банком.

Как оформить карту

- На данной странице нажмите кнопку «Заполнить заявку».

- У вас откроется специальная форма с полями от МТС Банка.

- В заявке достаточно указать фамилию, имя и отчество, а также номер мобильного телефона и адрес электронной почты. Подать заявку также можно через «Госуслуги» (это автоматически повышает шанс на одобрение на 20%).

- После указания всех данных система начнет анализировать вашу анкету в течении 5 минут.

- В случае одобрения вам предложат выбрать дату и время получения карты.

Как получить карту

Одобрение карты и подача заявки происходят дистанционно. Для того, чтобы забрать ее, необходимо будет найти время на посещение банка или ближайшего салона связи МТС. Благо последние расположены буквально «на каждом шагу». Можно так же выбрать доставку карту курьером на дом или на работу.

Вступление

МТС Банк снова порадовал своих клиентов, выпустив новую карту с кучей «плюшек» и разного рода привилегий. Тут тебе и процентная ставка с нулевым значением и бесплатное обналичивание кредитных средств и многое другое. Однако, как всегда, люди видят то, что хотят видеть, стараясь не замечать сложные и опасные моменты. И очень зря. Именно они и приводят к непоправимым последствиям, в результате которых страдают не только нервы, но и кошелек. В статье подробно разберем все подводные камни данной карты, расскажем, как защититься от ухода в «минус», а также не забудем о ряде плюсов. И, конечно же, подведем итоги, ибо выводы, как всегда, вы должны делать сами, а мы лишь в этом вам поможем. Поехали!

Итог.

По итогу получается, что карта не так плоха. Но зная МТС-БАНК, я бы не стал рисковать своими деньгами, даже если у вас их нет. А присмотрелся бы к другим банкам.

Да, получается, что большую сумму есть смысл брать. В этом есть своя выгода. Но только при условии, что в течение года вы ее вернете, а что, если нет?

В целом, конечно, итог не такой уж и печальный. Но вот что я скажу, среди всех моих знакомых и друзей, лишь единицы готовы и могут следить за своими финансами. Остальные имея на руках по несколько кредитов умудряются их проспать.

Выводы делайте сами. Я не рекомендую. Крайне.

Всем спасибо, спасибо, что дочитали. С вами был alex_d.

5 2 Рейтинг

Рейтинг статьи